主页 > 期货套利 >

期货套利:什么是跨期套利?

时间:2018-05-24 23:20 来源:期货入门网 作者:admin 点击: 次

期货套利之跨期套利:跨期套利按操作方向的不同可分为牛市套利( 多头套利)和 熊市套利( 空头套利)。但无论采取哪种操作模式,其本质均是对不同交割期的合约同时进行低买高卖,即同时买入价值被低估的合约而卖出价值被高估的合约。

牛市跨期套利

从价差的角度看,做牛市套利的投资者看多股市,认为较远交割期的股指期货合约涨幅将大于近期合约的涨幅,或者说较远期的股指期货合约跌幅将小于近期合约的跌幅。换言之,牛市套利即是认为较远交割期合约与较近交割期合约的价差将变大。

从价值判断的角度看,牛市套利认为远期的股指期货的价格应高于当前远期的股指期货的交易价格,当前远期的股指期货的价格被低估。因此做牛市套利的投资者会卖出近期的股指期货,并同时买入远期的股指期货。

期货入门网http://www.qihuorumen.com

跨期套利能否获得收益决定于投资者对于近期股市牛、熊的判断是否正确,如果套利者的判断有误,则依然可能在“套利”过程中遭遇亏损。然而与直接根据对股市走势的判断投机不同的是,跨期套利由于实际投资的是价差,因此风险要远小于投机。

熊市跨期套利

熊市套利与牛市套利相反,即看空股市,认为较远交割期合约的跌幅将大于近期合约,或者说远期的股指期货合约涨幅将小于近期合约涨幅。换言之,熊市套利即是认为较远交割期合约与较近交割期合约的价差将变小。在这种情况下,远期的股指期货合约当前的交易价格被高估,做熊市套利的投资者将卖出远期的股指期货,并同时买入近期的股指期货。

蝶式跨期套利

蝶式套利是两个方向相反、共享中间交割月份的跨期套利的组合,即同时进行三个交割月份的合约买卖,通过中间交割月份合约与前后两交割月份合约的价差的变化来获利。当投资者认为中间交割月份的股指期货合约与两边交割月份合约价格之间的价差将发生变化时,会选择采用蝶式套利。

价差交易

套利针对的是合约间的价差而不是单笔合约的绝对价格进行操作,故风险较小,再加上套利操作有利于减小股指期货价格的波动和维持股指期货的合理定价,因此交易所为鼓励投资者套利而给予套利操作更低的交易成本。绝大多数交易所都允许价差交易(Spread Trading),即套利者无需同时买入和卖出股指期货合约,而可直接买卖两份合约的价差,从而大大节省占用的保证金。例如,香港交易所规定每一笔跨期套利的价差交易(对应两份合约)只需基本保证金7,500 港元,相对于分开买卖两张合约进行同样的跨期套利操作节省了保证金48,200×2- 7,500=88,900 港元(按06年3 月港交所的保证金水平计算)。价差交易完全根据价差的变化来决定套利者的盈亏和保证金帐户的金额,以表3 的熊市套利为例,初始价差为24点,当价差缩小到29点时,套利者的保证金帐户将增加5×50=250 港元;而如果价差增大至20点,则套利者的保证金帐户将减少4×50=200 港元。一旦保证金帐户低于维持保证金水平,套利者则需补足金额至基本保证金水平。

寻找跨期套利的促发点

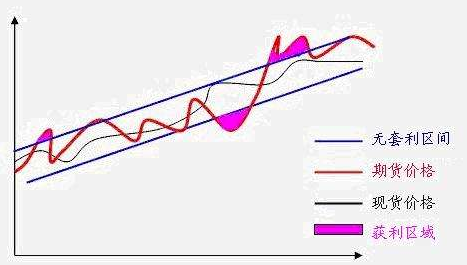

尽管我们已介绍了如何进行牛市套利、熊市套利以及蝶式套利操作,但套利者最关注的是如何判断何时应该采取牛市套利,何时又应该采取熊市套利,套利机会出现的促发点是什么。如果把较远期交割的合约价格减去较近期交割的合约价格所得差值定义为价差,则无论是在牛市(远期合约价格大于近期合约)还是熊市(远期合约价格小于近期合约),只要是预期价差变大(即当前价差小于正常价差水平),则采取牛市套利;预期价差变小(即当前价差大于正常价差水平),则采取熊市套利。另外,在套利机会出现时,还需要判断套利空间是否能够带来真实的获利,即价差偏差带来的盈利是否大于交易费用。

推荐阅读:

本文由期货入门网http://www.qihuorumen.com整理发布,学习《赢家期货特训课程》或期货开户,请加微信:13632427373(手机同号); QQ:335761278 把手。关注期货入门网公众号,期货教程手机随身看,免费领珍藏期货电子书!